——风险管理的终极意义,是让你有资格“拒绝”

一、自由,不是确定性,而是可控的不确定性

“自由不是想干什么就干什么,而是可以不被迫干什么。” ——以赛亚·伯林,《两种自由观》

我们常以为自由是拥有更多、掌控更多,但现实更接近反面:

你越拥有,就越难抽身。

一个人买了一套房,签了三十年房贷;他可能确实“拥有”了某种安稳,但他能搬走吗?能自由换城市、换职业、换生活方式吗?

不能。

这就是最早让我思考“自由”这个问题的起点。真正的自由,应该是一种在不确定中保有决策权的状态——即使未来未卜,我也仍然可以说“不”,仍然有选择。

财务上的自由,本质是“有能力应对未知”

这个“能力”,本质上来自于三件事:

- 流动性:是否有可以灵活支配的资金;

- 风险冗余:是否留有应对极端情况的余地;

- 决策空间:是否不被过去的决定锁死。

你越能掌控这三件事,你的自由度越高。

很多人在做资产配置时,犯的最大错误不是收益预期太乐观,而是没考虑风险来临时自己还能不能动弹。

我们可以用一个经典公式来描述这种“动弹的能力”:

$$ [ f^* = p - \frac{1-p}{b} ] $$

这是凯利公式(Kelly Criterion),原本来自赌局概率,后来被广泛用于投资组合管理中。

- $f^*$:你应该下注的比例;

- $p$:你认为成功的概率;

- $b$:赔率(即“你每承担一单位风险,预期可以赚多少”)。

举个例子:

如果一件事情成功概率是 60%,成功时能翻倍($b = 1$),

那最优下注比例就是:$$ f^* = 0.6 - \frac{0.4}{1} = 0.2 $$

也就是你最多只能投你资产的 20%。

再多,你就不是在追自由,而是在送命。

凯利公式背后说的是一个朴素得近乎无情的逻辑:

不确定性越大,你应该越小心下注。

反过来说,如果你能确定“赔率稳,成功率高”——那么你才配得上加杠杆。

而大多数人呢?既不了解赔率,也高估了胜率,于是满仓、梭哈,最后连翻身的自由都没有。

二、宏观经济:为什么风险溢价在塌陷

我们正在经历一个时代转折点:

你冒了风险,却不再能拿到风险溢价。

这是过去十年最大的变化,也是大多数人直觉上“努力更难挣钱了”的真实来源。

01|十年大趋势:利率下行,杠杆上升

看一组数据(来源:国家统计局、人民银行、Wind):

| 指标 | 2013 | 2023 | 变化幅度 |

|---|---|---|---|

| GDP 年均增速 | 7.8% | 4.4% | ↓ 43% |

| M2 年均增速 | 13.6% | 9.7% | ↓ 29% |

| 十年期国债收益率(年末) | 4.4% | 2.3% | ↓ 48% |

| 居民部门杠杆率(总债务/GDP) | 36% | 63% | ↑ 75% |

用一句话总结:钱更多了,回报却更低了,负债反而更重了。

这说明什么?

你把钱投出去,能换回来的价值变低了。

而且,这种趋势还不是周期性,而是结构性。

02|IS–LM 模型的视角:为什么投资回报在下降

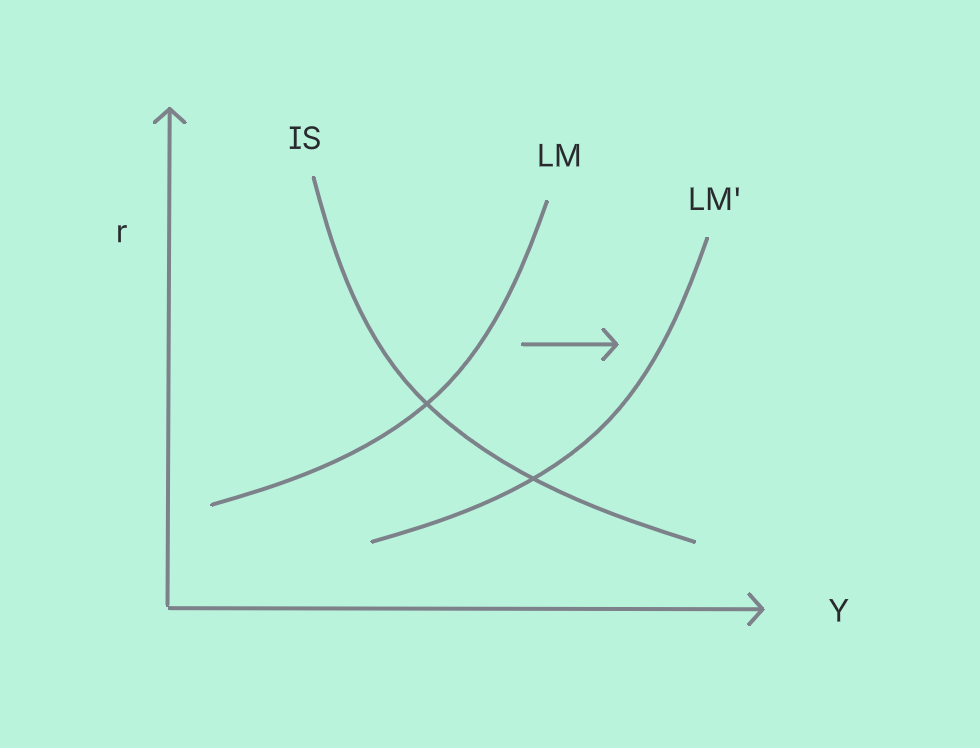

我们可以用 IS–LM 模型来解释这个变化。

简要回顾模型结构:

- IS 曲线:表示“投资–储蓄”平衡;利率下降 → 投资上升。

- LM 曲线:表示“货币–利率”平衡;货币供给上升 → 利率下降。

在过去十年,中国的 LM 曲线明显右移(M2 持续增长),说明货币充裕; 但 IS 曲线却变得越来越平坦,说明即使利率再低,投资增量也不敏感了。

这背后的经济含义是:

边际资本回报率(Marginal Return on Capital)在下降。

或者通俗说:钱很多,但好项目太少。

结果是什么? 风险资产越来越“挤”在一起,竞争溢价; 而无风险利率因为货币宽松而下行。

于是——

03|风险溢价被压缩了

看一组简单估算:

中国股债历史风险溢价(中证 800 相对十年国债) 数据来源:Wind, 中证指数公司

| 年份 | 风险溢价(年化) |

|---|---|

| 2013 | 4.3% |

| 2016 | 3.7% |

| 2019 | 2.5% |

| 2023 | 1.2% |

什么意思?

你冒着远高于国债的波动率,把钱投进股市,结果只多赚 1 个点。 而这个 1%,在任何一次小型市场震荡中就可能被抹去。

这就是我在开头提到的:

你冒了 10 单位风险,只换回 1 单位收益。

而过去,是换回 5–7 个点。

04|现在是“高风险低溢价时代”

这是一个对所有投资者都不利的结构性变化。

- 对普通人:高波动资产越来越“不划算”;

- 对机构:低利率压缩了绝对收益空间,产品更难卖;

- 对银行:信用扩张成本越来越高,贷款不良风险增加;

- 对政策制定者:刺激政策边际效应越来越低。

你如果还像十年前那样“拼勇气、重仓入场”, 现在只会换来回撤放大 + 收益压缩的组合。

这也是我为什么要重构自己的投资逻辑,回到风险最核心的问题上: 当风险的“价格”变便宜,它反而更贵了。

三、人生的杠杆:最贵的投资是不可撤的承诺

人这一生,其实就是一张资产负债表。

只不过,很多人只看资产那一侧,却忽略了负债那边的沉重程度。

01|什么是“不可撤回”的投资?

- 房贷,是一种“你签字当天开始,未来三十年必须还”的承诺;

- 婚姻,是一种“你把自己人生的财务流动性和决策权交给另一个人共管”的安排;

- 生育,是一种“你愿意为另一个人提供至少二十年的持续支出”的绑定。

它们共同的特点是:

沉没成本高、流动性差、退出代价大。

在金融世界里,这类资产叫做:

“不可逆(irreversible)高杠杆承诺”。

它们不是不能做,而是做之前必须有能力承受最坏情况。

否则你不是在投资未来,而是在提前锁死未来。

02|现金流是“自由度”的真正来源

看一个典型中产家庭的简化账本:

- 年税后收入:30 万;

- 房贷(300 万,30 年,4%):年还款约 17.2 万;

- 教育+生活基本开支:约 9 万;

- 剩余可支配:不到 4 万。

这意味着什么?

自由系数 ≈ 可支配现金流 / 总收入 = 4 ÷ 30 ≈ 13%。

如果出现一次收入中断,比如:

- 失业 6 个月;

- 大病 1 次;

- 配偶收入变化或家庭结构突变……

这个人就有可能陷入全面流动性危机。

不是因为“没钱”,而是因为现金流被锁死,风险冗余为零。

在量化风险管理中,这种状态叫:

系统性流动性风险暴露(Systemic Liquidity Exposure)

翻译成人话:你所有的钱都“绑死”在某种你短期无法变现的结构中。

哪怕资产账面看起来不少,一旦现金断流,你的全部自由也就消失。

03|高杠杆时代,最大风险是“选错人生结构”

这几年有一句话流传很广:

“你以为是在做选择,其实是在选锁死未来的方式。”

听起来略显宿命,但从财务结构上讲,它是精准的。

真正毁掉一个人财务自由度的,往往不是一次失败的投资, 而是一个“不知道自己正在用十年偿还”的决定。

比如:

- 房贷还款额 > 50% 收入,占用现金流;

- 教育投入过早锁定(国际学校、海外申请),未来不可调;

- 家庭支出刚性极强,任何结构调整都会带来情感与财务冲突。

这不是在说“不要买房”或“不要生娃”,

而是要意识到:

人生结构,也需要风险控制。

用投资的语言讲:

- 你对未来收入的预测 = 胜率估计;

- 你当前的财务杠杆 = 仓位;

- 你能否承受 20% 收入回撤 = 风险缓冲;

- 你是否设定了止损点 = 风险管理机制。

你越像交易员一样去理解人生配置,越有可能保留住你的“决策权”。

这才是我真正想说的:

理财不是在追求变有钱,而是在延长你能自由做决定的时间窗口。

四、量化投资的本质:管理风险,而非预测行情

大多数人对量化投资有误解:

以为它是靠代码预测未来涨跌,用数学击败市场。

但事实恰恰相反:

量化投资不是预测未来,而是约束自己。

它的哲学基础并不是“行情判断”,而是:

我无法知道未来如何,但我可以决定我愿意暴露在什么风险之下。

这句话听起来不性感,但却是整个现代资产管理行业的基础逻辑。

01|风险是可以建模、分解、对冲的

在传统主观投资中,风险往往是一个模糊的情绪词——

- “这个行业太不确定了”

- “这波行情可能有风险”

- “这家公司可能出利空”

但在量化投资里,风险是一个结构化、可衡量、可优化的量。

我们用因子(factors)来建模一只股票的风险暴露:

$$ E[R_i] = \alpha + \beta_1 F_1 + \beta_2 F_2 + \cdots + \beta_k F_k + \epsilon $$

其中:

- $E[R_i]$:第 $i$ 只股票的预期收益;

- $F_k$:第 $k$ 个因子(如价值、成长、动量、波动率等);

- $\beta_k$:该股票在该因子上的暴露;

- $\alpha$:超额收益;

- $\epsilon$:不可解释的噪声项。

通过这个建模框架,我们就可以将一个组合的整体风险拆解为:

- 市场风险

- 行业风险

- 风格因子风险

- 特异性风险

一旦你能拆解,你就能对冲。

一旦你能对冲,你就能设计风险更稳定的组合。

02|组合优化:追求的不是“收益最大”,而是“性价比最优”

很多人以为投资的目标是:

“让我赚得最多。”

但在量化投资中,我们追求的是:

单位风险所获得的收益最大。

这就是夏普比率(Sharpe Ratio):

$$ [ \text{Sharpe} = \frac{E[R_p] - R_f}{\sigma_p} ] $$

其中:

- ( $E[R_p]$ ):组合预期收益率;

- ( $R_f$ ):无风险利率;

- ( $\sigma_p$ ):组合波动率(标准差)。

我们优化的目标函数是:

$$ [ \max_{w} \frac{E[R_p]}{\sigma_p} ] $$

在数学优化语言里,就是:

在给定风险预算的前提下,把每一单位风险的回报最大化。

这背后是一个强烈的哲学假设:

风险是有限资源,不能乱用。

而这,恰恰是与大多数散户最大的区别:

- 散户用情绪决定风险敞口;

- 量化机构用预算管理风险暴露。

03|量化的核心不是聪明,而是克制

一个好用的量化策略,未必是胜率最高的那个。

而是:

- 波动更小(低 ($\sigma$))

- 下行更浅(低回撤)

- 更抗“黑天鹅”事件

甚至很多优秀策略,看起来平平无奇:

- 每年只赚 6–8%

- 回撤控制在 10% 以下

- 三年跑赢无风险利率 + 2 个点

但这正是它们的强大之处:

它们构建了一种“可叠加的确定性”。

像桥水(Bridgewater)、AQR、Two Sigma 这样的量化巨头,他们也不是靠押中几只牛股翻几倍。

他们靠的是:

- 构造多元因子组合;

- 控制协方差;

- 中性化系统性风险;

- 每一步都可控、可复现、可长期复制。

说到底:

真正的自由,不是押中行情,而是在行情不好时也能不爆仓。

五、自由的边界:财务规划的真实意义

一个常见的误解是:

“配置资产”就是“比收益”。

但我们这一整篇文章的核心主张恰恰相反:

真正值得优化的不是收益,而是自由度。

换句话说:

你的资产配置,应该围绕三个目标展开:

- 保持流动性:确保你在遇到风险时能动;

- 降低波动性:避免一次回撤把你拖出游戏;

- 保持增长性:长期战胜通胀,维持购买力。

基于这个逻辑,我们可以构建一个结构化的基础配置组合。

01|结构化的自由资产组合

| 资产类别 | 配置比例 | 功能描述 |

|---|---|---|

| 现金 / 货币基金 | 20% | 流动性缓冲;应对突发支出 |

| 固定收益类(债券、理财) | 30% | 稳定收益来源;低波动 |

| 权益类(指数基金/股票) | 30% | 长期增值;抗击货币贬值 |

| 实物资产(黄金、商品、REITs) | 10% | 抗通胀;避险工具 |

| 人力资本 / 教育 / 健康投资 | 10% | 增强未来自由度;无直接收益但最稳定 |

我们不追求“年年翻倍”,而追求稳稳地活下去、稳稳地积累。

每个资产类别的存在,都不是为了“收益最大化”,而是构成自由边界的一部分:

- 现金,是你说“不”的底气;

- 债券,是你不慌的基础;

- 股票,是你对未来的押注;

- 商品,是你对系统风险的对冲;

- 教育和健康,是你对自我的投资。

02|这个组合的历史表现(2010–2023 回测)

根据公开数据(Wind 数据 + 中证全指 + 中债总指数 + 黄金现货价格),我们用如下假设做回测:

- 投资周期:2010.01 – 2023.12;

- 每年再平衡一次;

- 不考虑交易费用;

- 通胀平均 2.4%。

结果如下:

| 指标 | 自由组合 | 全股票指数(中证 800) |

|---|---|---|

| 年化收益率 | 6.2% | 8.1% |

| 年化波动率 | 7.3% | 18.6% |

| 最大回撤 | -14.2% | -37.5% |

| 夏普比率 | 0.73 | 0.38 |

结论很清晰:

收益略低,但回撤更小,夏普更高,能让你熬得住、拿得稳、不断再投资。

而这,就是“自由组合”的价值:

- 它不会让你一夜暴富,但也不会让你一夜破产;

- 它不给你幻想,但给你选择的余地;

- 它能跑赢通胀、接近长期股市收益,又更容易坚持。

03|自由,是“不被迫”的能力

我们再回到这篇文章的主题:

财富的本质,是自由的边界。

这个“边界”不是靠赌赢一次行情拓展的, 而是靠每一次分散、每一次克制、每一次重新再平衡构建起来的。

所以,如果你非要问我一句话总结资产配置的意义是什么?

我会回答:

不是为了多挣钱,而是为了有能力选择什么时候不挣钱。

这句话,值得你在下一次面对一个诱人但不透明的机会时,反复咀嚼。

六、行动框架:给你的五个问题

这篇文章写到这里,你可能已经意识到:

你不需要一个“更高收益”的产品, 你需要一个“更少失控”的系统。

而搭建这个系统的第一步,是能清晰地回答自己几个问题:

01|我是谁?

我收入的结构是什么?它有多稳定?我对未来现金流的确定性有多少?

是 W2 工薪?是项目制?是业绩挂钩?有无业绩周期?是否存在大额偶发支出或断裂风险?

→ 这是你的胜率估计($p$)。

02|我的资产负债表结构如何?

我有哪些资产是可流动的?有哪些负债是刚性的?

是否存在高杠杆项(房贷/家庭支出/教育计划)?资产是否被“锚定”在某种不可调配置中?

→ 这是你的赔率($b$)与仓位上限($f$)估算基础。

03|我的风险承受力是真实的,还是自我感觉?

我在过去市场下跌 20% 时,是怎么反应的?我有没有在恐慌中卖出过?

你能忍受的不一定是你说的,而是你经历过的。风险偏好一定是行为记录而非口头承诺。 → 这是你的凯利公式“容忍范围”的底线。

04|我真正想要的是什么?

我要的是阶段性收益?长期增长?被动现金流?还是买一个“安心”?

不同目标 → 不同配置 → 不同衡量方式 比如被动现金流导向的配置,会更重债券+REITs;阶段性增长则需要更高波动容忍。 → 这决定你的“优化目标函数”怎么写。

05|如果给我三种资产,我会怎么分?

现金、债券、股票。分三个桶,给出你现在最真实的分法。

不要查标准答案,也不要问 GPT。这是一个自我风险测试题。 答案本身不重要,重要的是你知道你凭什么给出这个比例。 如果你答不出原因,就别急着做任何配置决策。

这些问题没有“正确答案”, 它们是你的输入参数(inputs), 而资产配置不过是你的个性化求解过程(solution)。

你可以这样复制问题给 GPT(或理财顾问):

我是35岁,从事IT管理岗位,税后年收入约45万。

目前有房一套(房贷余额140万,月供8300元),无车,有孩子在读小学。

流动资产约80万,主要在货币基金和指数基金中,股票较少。

我目标是在五年内能有每年10万以上的被动现金流。

请分析我的风险承受力、流动性结构,以及建议的资产配置比例。

并解释建议背后的风险假设与历史回撤可能性。

这个对话框既可以输入 AI,也可以是你和自己的一次深度财务复盘。

因为:

理财不是寻找答案,而是逼自己问出正确的问题。